加计扣除最新政策(研发支出加计扣除最新政策)

本篇目录:

- 1、科技中小型企业研发费用加计扣除最新政策

- 2、加计抵减的政策依据、计算公式是什么?

- 3、落实企业研发投入什么对享受研发费用加计扣除政策优惠

- 4、申报享受研发费用加计扣除政策,“准确归集核算研发费用”有啥具体要求...

- 5、一组图带你了解:研发费用加计扣除政策要点

- 6、高新技术企业研发费用加计扣除政策

科技中小型企业研发费用加计扣除最新政策

1、年度研发费用加计扣除比例为50%,适用于符合条件的企业,可减少应纳税所得额。研发费用加计扣除是一种优惠政策,旨在鼓励企业增加研发投入并提高企业创新能力。2022年度研发费用加计扣除比例为50%,适用于符合条件的企业。

2、企业应对研发费用和生产经营费用分别核算,准确、合理归集各项费用支出,对划分不清的,不得实行加计扣除。

3、根据2022年最新的税收政策,高新技术企业的研发费用加计扣除比例为100%,非高新技术企业则为75%。高新技术企业的研发费用加计扣除比例一直是税收政策中的关键内容之一。

4、高新技术企业研发费用加计扣除政策如下:自2021年1月1日起,将制造业企业研发费用加计扣除比例由75%提高至100%,相当于企业每投入100万元研发费用,可在应纳税所得额中扣除200万元。

加计抵减的政策依据、计算公式是什么?

“本期实际抵减额”=45-30-3=12(万元)。公式:当期计提加计抵减额=当期可抵扣进项税额*10%。当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减。

加计抵减计算公式:计算公式:当期计提加计抵减额=当期可抵扣进项税额×10%。加计抵减是增值税改革出台的新政策,是指对符合条件的从事生产、生活性服务业纳税人按照当期可抵扣进项税额加计10%,抵减应纳税额的税收政策。

加计抵减计算:当期计提加计抵减额=当期可抵扣进项税额×10%;当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额。加计抵减是国家为促进经济,扶持企业发展给予纳税人的税收优惠政策之一。

很高兴回答你的提问,加计抵减=进项税额*加计抵减比例,加计抵减比例根据不同的行业有所不同,生产性服务业的加计比例为5%,生活性服务业的加计比例为10%,希望对你有所帮助。

抵减其一般计税项目的应纳税额。提示:虽然加计抵减政策只适用于一般纳税人,确定主营业务时参与计算的销售额,不仅指纳税人在登记为一般纳税人以后的销售额,其在小规模纳税人期间的销售额也参与计算。

纳税人确定适用加计抵减政策后,当年内不再调整,以后年度是否适用,根据上年度销售额计算确定。 纳税人可计提但未计提的加计抵减额,可在确定适用加计抵减政策当期一并计提。

落实企业研发投入什么对享受研发费用加计扣除政策优惠

减税优惠政策。政府为促进企业增加技术研发投入,实行研发费用加计扣除、减半征收企业所得税等税收优惠政策,减轻企业负担,增强其技术创新能力。 政府补贴和奖励。

自2022年1月1日起,基础研究资金的投入方和接收方分别有优惠政策可享受。

研发费用加计扣除政策为推动我国经济创新发展提供了重要支持。企业在享受政策红利的同时,需要充分了解、遵守相关法规和规定,做好内部管控,并及时报备备案工作,以确保顺利享受优惠政策。

今天带你了解:可加计扣除的研发费用范围可加计扣除的研发费用范围【适用主体】除烟草制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业等以外,其他行业企业均可享受。【优惠内容】人员人工费用。

企业经认定为《高新技术企业》,可以减按15%的税率征收企业所得税。企业研究开发投入可以进行研发费用确认享受所得税加计扣除优惠。企业经过技术合同登记的技术开发、技术转让技术咨询合同可以享受免征营业税优惠。

申报享受研发费用加计扣除政策,“准确归集核算研发费用”有啥具体要求...

1、二是对享受加计扣除的研发费用按研发项目设置辅助账,准确归集核算当年可加计扣除的各项研发费用实际发生额。三是企业在一个纳税年度内进行多项研发活动的,应按照不同研发项目分别归集可加计扣除的研发费用。

2、企业在一个纳税年度内进行多项研发活动的,应按照不同研发项目分别归集可加计扣除的研发费用。企业应对研发费用和生产经营费用分别核算,准确、合理归集各项费用支出,对划分不清的,不得实行加计扣除。

3、今年汇算清缴期申报研发费加计扣除,申报程序、扣除范围等与往年有变化,企业需关注政策执行口径,掌握操作要点,才能最大程度享受优惠,规避风险。

4、研发费用加计扣除【享受主体】除制造业、科技型中小企业以外的会计核算健全、实行查账征收并能够准确归集研发费用的居民企业。

一组图带你了解:研发费用加计扣除政策要点

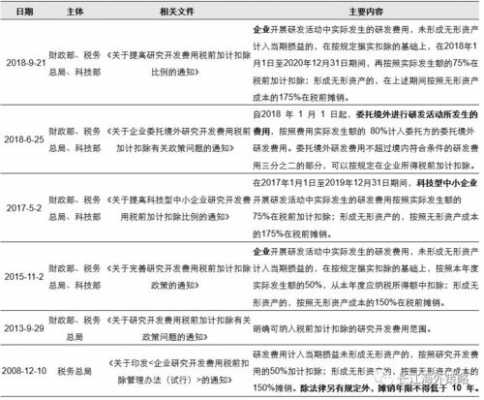

近年来,研发费用加计扣除政策持续优化完善,呈现出年年加力、步步扩围、层层递进的特点,对支持企业投入研发、鼓励科技创新起到重要作用。为帮助纳税人全方位学习了解相关政策规定,我们制作了“研发费用加计扣除政策系列图解”。

今天带你了解:研发费用加计扣除的具体政策研发费用加计扣除的具体政策【适用主体】除烟草制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业等以外,其他行业企业均可享受。

今天带你了解:研发费用加计扣除政策↓研发费用加计扣除【享受主体】 除制造业、科技型中小企业以外的会计核算健全、实行查账征收并能够准确归集研发费用的居民企业。

(3)直接从事研发活动的人员、外聘研发人员同时从事非研发活动的,企业应对其人员活动情况做必要记录,并将其实际发生的相关费用按实际工时占比等合理方法在研发费用和生产经营费用间分配,未分配的不得加计扣除。

——研发费用加计扣除政策 适用对象 除烟草制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业以外的其他企业可以享受。 上述企业应为会计核算健全、实行查账征收并能够准确归集研发费用的居民企业。

当“其他相关费用”实际发生数小于限额时,按实际发生数计算税前加计扣除额;当“其他相关费用”实际发生数大于限额时,按限额计算税前加计扣除额。

高新技术企业研发费用加计扣除政策

1、根据2022年最新的税收政策,高新技术企业的研发费用加计扣除比例为100%,非高新技术企业则为75%。高新技术企业的研发费用加计扣除比例一直是税收政策中的关键内容之一。

2、高新技术企业研发税前加计扣除比例:高新技术企业实际发生的研发费用在企业所得税税前加计扣除75%的优惠政策,自2017年1月1日开始执行,2017年之前开展研发活动,实际发生的研发费用原则上不适用该项政策。

3、年度研发费用加计扣除比例为50%,适用于符合条件的企业。具体来说,符合条件的企业必须是科技型中小企业、高新技术企业或其它研发实力较强的企业,并且其研发费用占营业收入比例不低于6%。

4、高新技术企业认定和加计扣除是两回事,你们可以同时申请,但加计扣除通常都是年底或者第二年年初做的。高新是根据各省的评定时候申报的。

5、高新技术企业加计扣除政策是指,对高新技术企业的研发费用,在税前加计扣除一定比例的费用,减少企业的应纳税所得额,进而减轻企业的税负。

6、(一)高新技术企业在2022年10月1日至2022年12月31日期间新购置的设备、器具,允许当年一次性全额在计算应纳税所得额时扣除,并允许在税前实行100%加计扣除。 (二)凡在2022年第四季度内具有高新技术企业资格的企业,均可适用该项政策。

到此,以上就是小编对于研发支出加计扣除最新政策的问题就介绍到这了,希望介绍的几点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。