社会保险最新计提标准(社会保险最新计提标准是多少)

本篇目录:

- 1、社会保险费计提比例

- 2、社保计提比例

- 3、社保最低计提比例

- 4、单位养老保险计提方法

- 5、社保要怎么计提?

社会保险费计提比例

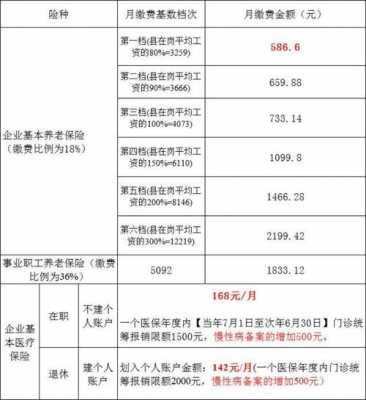

法律分析:养老保险缴费比例:职工工资基数的28%。工伤保险缴费比例:单位员工缴费基数总和的0.5%、1%、2%,根据单位风险程度来确定缴费比例,工伤保险费由单位缴费,单位职工不缴费。

养老保险计提比例是单位缴20%,职工缴8%。在双方建立劳动关系后,用人单位需要为职工申请社保登记,并共同缴纳包括养老保险在内的其他社保。

法律主观:各地区及各公司缴纳比例不一致,但可以给出参考,五险一金单位和个人缴费比例如下:养老保险:单位缴19%个人缴8%。医疗保险:单位缴6%个人缴2%。工伤保险:由用人单位缴纳,个人不需要缴纳。

社保计提比例

1、法律分析:养老保险缴费比例:职工工资基数的28%。工伤保险缴费比例:单位员工缴费基数总和的0.5%、1%、2%,根据单位风险程度来确定缴费比例,工伤保险费由单位缴费,单位职工不缴费。

2、各类企业、民办非企业单位、社会团体等缴存比例为单位和职工各5%~12%。缴存单位经本单位工会或者职代会讨论通过,在年度调整期内可以申请重新自主确定缴存比例。新职工住房补贴的月工资基数同口径同时调整。

3、养老保险计提比例是单位缴20%,职工缴8%。在双方建立劳动关系后,用人单位需要为职工申请社保登记,并共同缴纳包括养老保险在内的其他社保。

社保最低计提比例

工资基数和缴存比例上下限按照缴存企业相关规定执行。参加住房公积金制度的自由职业者,本住房公积金结算年度月缴存额最低为500元/月,每增加500元为一档,最高不超过5000元/月。

法律分析:养老保险缴费比例:职工工资基数的28%。工伤保险缴费比例:单位员工缴费基数总和的0.5%、1%、2%,根据单位风险程度来确定缴费比例,工伤保险费由单位缴费,单位职工不缴费。

养老保险:公司12%,个人8%。医疗保险:公司9%,个人2%。失业保险:公司2%,个人1%。工伤保险:单位按行业分0·5——2%,无需个人缴纳。生育保险:公司缴纳1%,无需个人缴纳。

单位养老保险计提方法

1、当月支付养老保险要计提,借:管理费用-养老保险,借:销售费用-养老保险,贷:应付职工薪酬-单位社保费,借:应付职工薪酬-社保费,贷:其他应收款-个人社保费(其他应付款-个人社保费),贷:银行存款。

2、计提社保时分录为;借:管理费用—社会保险费(单位部分);贷:应付职工薪酬—社会保险费(单位部分)。

3、养老保险的计算方法:按照老的计发办法,缴费满15年以上的,基数养老保险金的计算方法为:基础养老金+个人账户储存余额/120,而基础养老金=上年度市职工月平均工资×20%。

4、通常情况下,企业需要将养老保险费用的支出计入当期成本和费用中,采用借记“养老保险费”科目、贷记“应付工资”科目的会计分录方式进行记账处理。

5、众所周知,关于社保费用一般是由企业和个人进行承担,然而,个人部分及企业部分的社保费账务处理方法也都有所差异,下面我们来看看吧。

社保要怎么计提?

社保计提做分录内容如下:计提社保时分录为;借:管理费用—社会保险费(单位部分);贷:应付职工薪酬—社会保险费(单位部分)。

计提工资和社保做账如下:个人所得税、社保、公积金,是在发放工资时计算代扣的,不是在提取时计算的。会计分录:计提工资时:借:管理费用--工资,贷:应付职工薪酬--工资。

步骤如下:借:管理费用—社保费(单位部分),贷:应付职工薪酬—社保费(单位部分),是将单位部分的社保费用计入管理费用,在应付职工薪酬科目下记入相应的社保费用。

社保计提的账务处理主要是计提和缴纳两部分,具体的账务处理如下:借:管理费用—单位社保,贷:应付职工薪酬—单位社保,借:应付职工薪酬—单位社保,借:其他应收款—个人社保,贷:银行存款。

到此,以上就是小编对于社会保险最新计提标准是多少的问题就介绍到这了,希望介绍的几点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。