消费税最新法律(消费税条目)

本篇目录:

- 1、应征收消费税的有哪些

- 2、消费税的法律责任

- 3、消费税的计算方式

- 4、从量计征消费税有哪些

- 5、高档化妆品消费税税率是多少

- 6、烟丝要交消费税吗

应征收消费税的有哪些

1、纳税人自产自用的应税消费品,除用于连续生产应税消费品外,凡用于其他方面的,于移送使用时纳税。用于其他方面是指纳税人用于生产非应税消费品、在建工程、管理部门、非生产机构、提供劳务,以及用于馈赠、赞助、集资、广告、 样品、职工福利、奖励等方面。

2、应税消费品主要在生产、进口、委托加工环节征缴消费税,但是对于部 分消费品在批发或零售环节也征缴消费税。选项B:实木地板在生产、委托加工或进 口环节缴纳消费税,实木地板的保养服务不属于消费税的征税范围。

3、法律分析:生产应税消费品,生产应税消费品除了直接对外销售应征收消费税外,纳税人将生产的应税消费品换取生产资料、消费资料、投资入股、偿还债务,以及用于继续生产应税消费品以外的其他方面都应缴纳消费税。

4、【答案】:A,B,C (1)选项A:电池在生产环节、委托加工环节和进口环节征收消费税;(2)选项BD:在零售环节征收消费税的只有“金银铂钻”;(3)选项C:其他贵重首饰及珠宝玉石在生产环节、委托加工环节和进口环节征收消费税。

消费税的法律责任

1、消费税是由消费者在购买特定商品或享受特定服务时缴纳的,企业要按规定扣除、代缴和结转其应缴纳的消费税。【法律依据】:《中华人民共和国国消费税暂行条例》第九条进口的应税消费品,按照组成计税价格计算纳税。

2、第七条 条例第四条第二款所称委托加工的应税消费品,是指由委托方提供原料和主要材料,受托方只收取加工费和代垫部分辅助材料加工的应税消费品。

3、如果在中国大陆境内的消费中被收取了所谓的消费税,及时向相关部门进行投诉和举报。根据《中华人民共和国消费者权益保护法》等相关法律法规,消费者有权利维护自己的合法权益,对于违法收取消费税的行为,可以向相关部门进行投诉和举报,维护自己的合法权益。

4、法律主观:企业的增值税是由消费者承担的。根据相关法律规定,在我国销售货物或者加工、修理修配劳务、销售服务、无形资产、不动产以及进口货物的单位和个人,应当依法缴纳增值税。且消费者为最终使用,不进行销售,无法抵扣这部分税款。

5、法律分析:消费税,只征收一次。消费税采用的是一次课征制,即在生产(进口)、 流通或消费的某一个环节一次征收,而不是在消费品生产、流通或消费的每个环节多次征收。

消费税的计算方式

消费税可按如下方式进行计算:对于实行从价定率的消费品,应纳税额=销售额×比例税率。对于实行从量定额的,应纳税额=销售数量×定额税率。对于实行复合计税的,应纳税额=销售额×比例税率+销售数量×定额税率。

消费税计算公式是:从价计征的,应纳消费税税额=销售额(同类消费品售价、组成计税价格)乘以消费税比例税率;从量计征的计算公式为,应纳消费税税额=销售数量(移送使用数量、交货数量、进口数量)乘以单位税额。

消费税的计算分为从量计征、从价计征、复合计征三种类型,计算公式如下:从价计征:从价计征应纳税额=应税消费品的销售额×消费税比例税率。从量计征:从量计征应纳税额=应税消费品销售数量×单位税额。

计算公式为:组成计税价格=(成本+利润)÷(1-消费税税率)。

实行从价定率办法征收税额的,应纳税额=销售额×税率。但在下列几种情况下存在避税的机会:第一,纳税人自产自用应税消费品的,销售额按同类消费品的销售价格确定,在确定时,按偏低一点的价格确定就能节省消费税,在没有同类消费品的销售价格情况下,按组成计税价格确定。

从量计征消费税有哪些

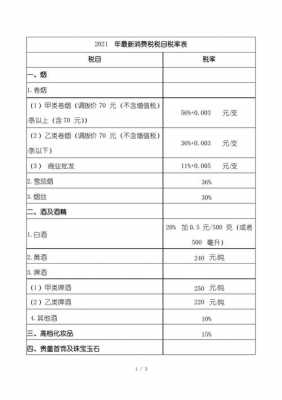

1、【法律分析】:从价计税:烟(雪茄、烟丝)、其他酒、酒精、化妆品、贵重首饰及珠宝玉石、鞭炮、焰火、汽车轮胎、摩托车、小汽车、高尔夫球及球具、高档手表、游艇、木制一次性筷子、实木地板。从量计税:啤酒、成品油。既从价计税又从量计税:烟(卷烟)、白酒。

2、第五类: 奢侈品、非生活必需品,如贵重首饰、化妆品等; 2006年3月21日,中国财政部、国家税从量税是指以征税对象的重量、件数、容量、面积等为计税依据,按照固定税额标准计征的税收,又称从量计征。如我国现行税制中的资源税、车船使用税、城镇土地使用税、船舶吨税等税种,都属于从量税。

3、从量计征消费税有资源税、车船使用税、城镇土地使用税、船舶吨税等税种。消费税中的黄酒、啤酒、汽油、柴油等应税消费品以销售数量为计税依据,也属于从量税。消费税是针对特殊的消费品或消费行为征收的一种商品流转税,属于价内税。

4、消费税从量计征主要涉及的应税消费品包括以下几类: 酒类:如白酒、啤酒等,根据其销售数量或生产数量来计税。 烟草制品:如卷烟等,根据销售数量或生产数量进行从量计征。 成品油:如汽油、柴油等,根据销售或生产的油量来计税。

5、第五类:奢侈品、非生活必需品,如贵重首饰、化妆品等;法律依据:《中华人民共和国消费税暂行条例》 第四条 纳税人生产的应税消费品,于纳税人销售时纳税。纳税人自产自用的应税消费品,用于连续生产应税消费品的,不纳税;用于其他方面的,于移送使用时纳税。

6、法律主观:从量从价计征消费税的产品:从量计税的产品主要包括黄酒、啤酒、成品油。从价计税的产品主要包括烟(雪茄、烟丝)、酒精、化妆品、贵重首饰及珠宝玉石、鞭炮、焰火、汽车轮胎、摩托车、小汽车、高尔夫球及球具、高档手表、游艇、木制一次性筷子、实木地板等。

高档化妆品消费税税率是多少

1、税率调整为15%。高档美容、修饰类化妆品和高档护肤类化妆品是指生产(进口)环节销售(完税)价格(不含增值税)在10元/毫升(克)或15元/片(张)及以上的美容、修饰类化妆品和护肤类化妆品。如果销售化妆品,税率为15%,如果出口税率为0。

2、高档化妆品的消费税税率是15%。根据相关规定,取消对普通美容、修饰类化妆品征收消费税,将“化妆品”税目名称更名为“高档化妆品”。征收范围包括高档美容、修饰类化妆品、高档护肤类化妆品和成套化妆品。税率调整为15%。

3、化妆品消费税的税率是30%,有两种计算办法,从价计税的,消费税的税额等于化妆品销售额乘以税率。如果是按照另外办法计算,则用销售化妆品数量乘以适用税额。根据法律规定,高档化妆品是需要交纳消费税的。 化妆品消费税怎么计算?化妆品消费税的税率为30%。

4、高档化妆品消费税的税率为30%。计算如下:从价计税时:应纳税额=应税消费品销售额*适用税率;从量计税时:应纳税额=应税消费品销售数量*适用税额标准,纳税人生产的应税消费品,于纳税人销售时纳税。

5、法律分析:高档化妆品的消费税税率是30%,高档美容类的化妆品、修饰类的化妆品税率现在调整为15 法律依据:《中华人民共和国税收征收管理法》第一条 为了加强税收征收管理,规范税收征收和缴纳行为,保障国家税收收入,保护纳税人的合法权益,促进经济和社会发展,制定本法。

烟丝要交消费税吗

烟丝是烟草加工的一种产品,虽然烟草是应税消费品,但烟丝并不直接被视为应税对象。因此,烟丝的生产环节不需要缴纳消费税。但这并不意味着烟丝的销售环节不涉及其他类型的税费,具体的税收政策还需要根据当地的法律法规来确定。

烟丝作为应税消费品,在生产、委托加工以及进口环节需要缴纳消费税。消费税是一种针对特定消费品或消费行为所征收的税项,目的是通过提高某些消费品的成本来引导消费者减少过度消费或购买不良商品的行为。对于烟丝这种具有健康风险的商品而言,消费税可以视为对其消费行为的限制措施之一。

烟丝是消费税。烟丝属于应税消费品,在生产、加工环节征收消费税。消费税的具体征税对象包括烟草及烟草制品,例如烟丝、雪茄烟等。具体来说,烟丝的消费税是在生产环节进行征收的,也就是说,烟草公司在生产烟丝的过程中需要缴纳消费税。

烟丝在生产和进口环节纳消费税。烟丝作为一种消费品,其消费税是在生产和进口环节征收的。在中国,消费税是对特定消费品在生产和进口环节征收的一种税,目的在于提高相关产品的税收负担,进而控制消费和调节产业结构。

烟丝要交消费税。消费税的征税范围为14类商品,具体如下:烟。征收范围是以烟叶为原料加工生产的产品。下设卷烟、雪茄烟、烟丝3个子目。其中,对卷烟既在生产环节征收,也在批发环节征收,雪茄烟和烟丝只在生产环节征收;酒及酒精。

法律主观:购进烟丝需要缴纳消费税。消费税是以消费品的流转额作为征税对象的各种税收的统称,是政府向消费品征收的税项。征收范围主要包括烟、酒、鞭炮、焰火、化妆品、成品油、贵重首饰及珠宝玉石、高尔夫球及球具、高档手表、游艇、木制一次性筷子、实木地板、摩托车、小汽车、电池、涂料等。

到此,以上就是小编对于消费税条目的问题就介绍到这了,希望介绍的几点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。